投資信託のメリットとは?商品を決める前に知っておきたい目論見書の読み方

- 投資信託のメリットが知りたい

- 目論見書の読み方がわからない

- 投資信託を始める前に確認すべきことが知りたい

投資に興味があるけど始めるのに不安を感じる、という人も多いと思います。どの銘柄が値上がりするのか?値下がりするのか?というのはギャンブルの要素が強くて怖いですよね。少額でもいいから安定して利益を出していきたい、という人には投資信託をオススメします。今回の記事はお金を増やして少しでも人生をよくしていきたいという人を対象にしています。

この記事を読むことで投資信託に必要な知識が身につきます。

投資信託のメリットとは?商品を決める前に知っておきたい目論見書の読み方

投資信託とは、投資家から集めた資金を株式や債券などに投資・運用する仕組みのことを言います。自分で投資をするのではなく、他人を信じてお金を託すので「信託」と言う言葉が使われています。なぜこのような仕組みがあるのかと言うと、下記のようなメリットがあるからです。

- 少額からでも投資できる

- 株式や債券に分散投資できる

- インデクスファンドを使える

少額からでも投資できる

投資信託を利用することで1万円からでも投資が始められます。いろんな人からお金を集めて投資するので株の最低購入金額を気にしなくて済みます。

株式や債券に投資しようとすると1口数千円の株を100口買わないといけないので、数十万円のお金が必要になります。また、銘柄によっては1口1万円以上するので数百万円必要だったりするので、こうしたまとまったお金がない人には投資信託がオススメです。楽天証券などでは100円からでも投資できるようになっているので利用してみてください。

株式や債券に分散投資できる

投資信託は様々な株をミックスして商品が作られています。そのため、1つの企業の業績が悪化したからといってお金が急に減ってしまう、というリスクが避けられます。これを「分散投資」と呼びます。少額から分散投資ができるというのが投資信託のメリットですね。

インデックスファンドを使える

インデックスファンドとは日経平均株価やTOPIXなどの指数と同じ値動きをするように計算された商品を扱う投資信託のことを言います。機械が自動で計算するので商品の運用コストが低くなり、内容がわかりやすい、と言うメリットがあります。ただし、利益を出すためには「経済が緩やかに成長していること」や「長期の運用をしなければならない」と言う条件があります。

ちなみに、インデックスファンドに対しアクティブファンドと言うのもあるので紹介します。アクティブファンドとはファンド・マネージャーが、株式や債券などの銘柄や投資割合を決める投資信託のことを言います。ファンド・マネージャーが介入するため商品の運用コストが高くなる、商品の内容がわかりにくい、と言うデメリットがあります。しかし、 アクティブファンドは日経平均株価やTOPIXなどの指数以上の成績を目指すので短期間で利益が出る可能性がある、と言うメリットがあります。

個人的にはインデックスファンドをオススメします。いくらプロの投資家と言っても、インデックスファンドの方が成績が良いことの方が多いと言うデータが出ています。ギャンブルではなく着実に資産を増やしたいのであればインデックスファンドをオススメします。

目論見書の読み方

上記では投資信託のメリットやインデックスファンドがオススメという話を紹介しました。しかし、インデックスファンドと言っても様々な商品があります。自分で納得して購入するためにも、どのように商品を選べばいいのか紹介していきます。

商品の購入を決めるために目論見書を確認しましょう。目論見書とは、その商品の特色や運用方法がまとめられた書類のことを言います。投資信託の仕組みやリスクなど、投資家の判断基準になる内容がまとめられており、投資初心者にも分かりやすく書かれています。内容としては下記の項目が書かれています。

- ファンドの目的・特色

- 投資リスク

- 運用実績

- 手数料

どれも重要な内容です。ただ、少し専門用語があって分かりにくいので、実際に目論見書を見ながら解説していきます。

今回は投資信託で超人気のeMAXIS Slim 米国株式(S&P500)を参考に見ていきます。今回紹介する内容が理解できれば、他の商品の目論見書も見ることができるようになるので参考にしてください。

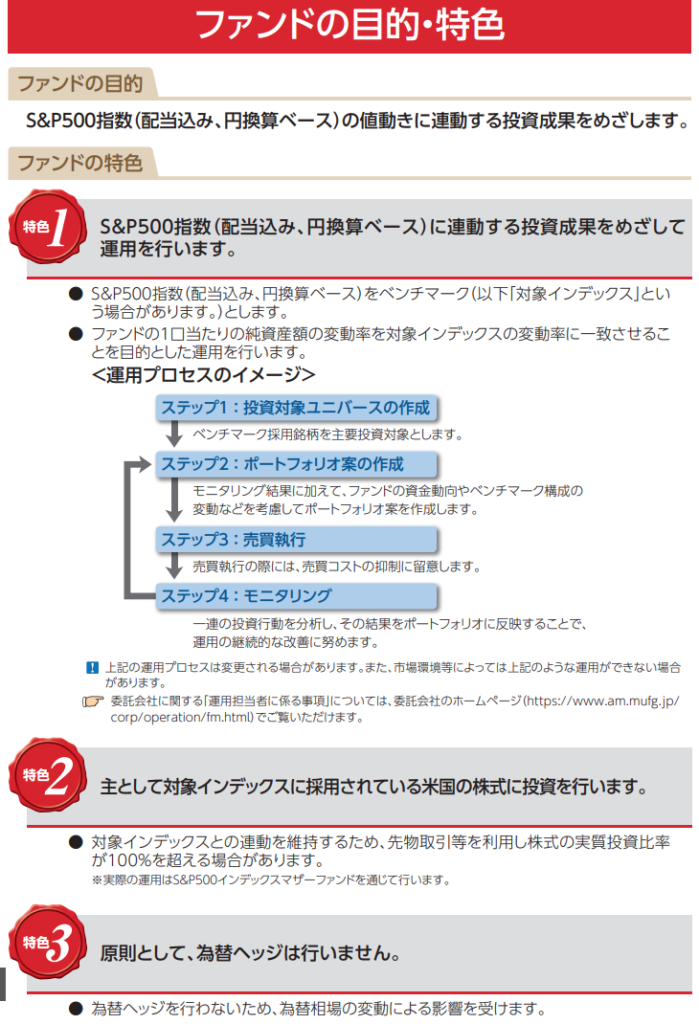

ファンドの目的・特色

ファンドの目的・特色については2ページにわたって書かれています。1ページずつ解説していきます。

特色1

ファンドの特色1にはS&P500指数に連動する投資成果を目指します、と書かれていますね。S&P500指数が何を意味しているのかは自分で調べる必要があります。

自分で「S&P500」で調べて見ると

・Standard & Poor’sにより算出された指標

・NASDAQに上場している銘柄から代表的な500銘柄をスクリーニングし、様々な調整を行なって指数化したもの(スクリーニング条件には、時価総額や流動性、浮動株の比率や、業績などが含まれている)

・米国株式の時価総額の8割を占めている

などが出てきます。

このことから、eMAXIS Slim 米国株式(S&P500)はアメリカの主要企業の株式に分散投資できる商品と言うことが分かります。

ちなみに、いくつか聞きなれない用語があるので紹介しておきます。

投資対象ユニバース

投資対象ユニバースとは、投資対象となる母集団のことを言います。eMAXIS Slim 米国株式(S&P500)の場合はS&P500に連動するためにNASDAQから選んだ500銘柄を指しています。

ベンチマーク

ベンチマークとは、投資信託などが運用の指標としている基準のことです。ここではS&P500指数のことを示しています。

ベンチマークがあることで良い結果だったのかどうかが分かり易くなります。例えば、投資信託が1年で10%利益を上げたとしても、ベンチマークがなければそれがよい結果だったのかはわかりません。なぜなら、その1年の市場の平均が15%上がっていたら、その投資信託が上手に運用できたとは言えないからです。ベンチマークがあることで比較することができ、運用の成果が評価できます。

ポートフォリオ

ポートフォリオとは、それぞれの銘柄の最適保有率のことを言います。eMAXIS Slim 米国株式(S&P500)ではS&P500に連動するための最適保有率を常に調整して購入してくれています。

特色2

S&P500指数の算出に使われている米国株式に投資する、と書かれています。これはそのままの意味なので問題ないですね。

特色3

為替ヘッジは行わない、と書かれています。

為替ヘッジとは為替の変動によるリスクを少なくする方法のことを言います。例えば、為替相場が1ドル105円の時にeMAXIS Slim 米国株式(S&P500)を1ドル分購入したとします。その後、値上がりしてeMAXIS Slim 米国株式(S&P500)の価格が2ドルになったとします。1ドル105円のままであれば210円のリターンですが、1ドル100円になっていると200円のリターンになります。こうした為替の変動による損を抑えるために1ドル何円で取引すると予約をしておくのが為替ヘッジです。

ただ、逆に1ドル110円になっていると220円のリターンになるので10円得します。そのため、為替ヘッジの有無はあまり気にしなくても良いと思います。

次に2ページ目です。

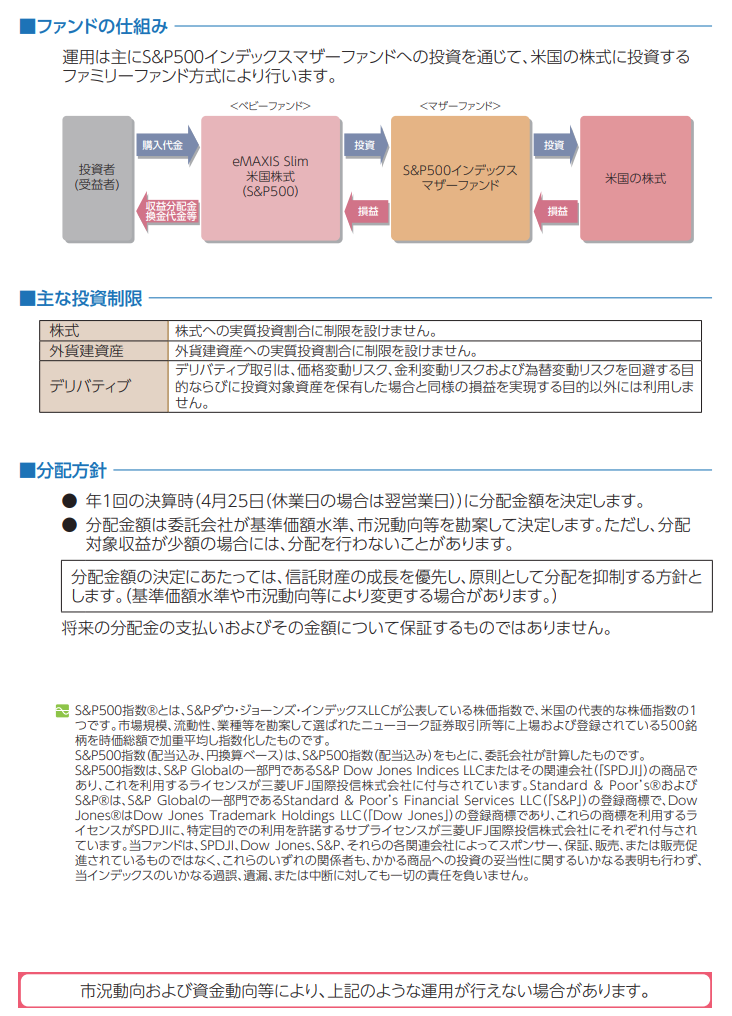

2ページ目にはファンドの仕組み、主な投資制限、分配方式が書かれています。これらについても詳しく説明していきます。

ファンドの仕組み

ファミリーファンド方式で行います、と書かれています。ファミリーファンド方式とは、ベビーファンドとマザーファンドという2種類のファンドを使って運用する方法のことを言います。

マザーファンドとは、ベビーファンドで集めた資金を使って株式や債券などに投資しているファンドのことを言います。

一方、ベビーファンドとは、投資家が直接購入できるファンドのことを言います。

eMAXIS Slim 米国株式(S&P500)を購入する人はベビーファンドの商品を購入しますが、実際に株式や債券を購入するのはマザーファンド、と言うことになります。そのため、運用成果はマザーファンドの運用実績が大きく影響します。

なぜ、このような仕組みになっているかと言うと、効率的に投資を行うためです。ベビーファンドには為替ヘッジあり/なしが違うだけ、決算頻度が違うだけ、といったものがあります。こうしたほぼ同じような商品をバラバラに管理するより、マザーファンドで一括で管理した方が効率的に運用できます。そのため、投資にかかる売買コストや手数料も安く出来ます。

投資制限

投資制限とは、ファンドが投資できる株式・債券の種類や組入比率の上限など、運用会社がファンドの運用にあたって守らなければならない制限のことです。eMAXIS Slim 米国株式(S&P500)では株式、外貨建資産、デリバティブに関して制限をかけないと書いてあります。S&P500と同じ動きをするように制限を設けない、と言うことですね。

ちなみに、デリバティブとは、金利・債券・株式・為替・商品などから派生した金融商品のことです。デリバティブを利用することにより、従来の資産の単純な売買だけでは達成できないリスクとリターンの組み合わせを作り出すことができます。代表的なものとしては下記のものがあります。

- 先物取引:ある資産を将来の特定の期日に一定の価格で売買することを約定する取引

- オプション取引:ある資産を、将来の特定の期日に、一定の価格で購入する、売却する権利の取引

- スワップ取引:将来発生するキャッシュ・フローを異なる経済主体同士で交換する取引。通貨スワップや金利スワップが代表例です。

分配方式

分配金を年に1回支給すると書かれています。分配金とは、投資信託から投資家に還元するお金のことを言います。通常、株を購入すると株主に年に1回ほど配当金と言う形で会社の利益が還元されます。この投資信託版と思って問題ないです。

しかし、分配金の原資は投資信託の資産ですので、分配金の多い投資信託は投資の利益を再投資する「複利効果」が得られにくくなることを覚えておきましょう。ちなみに、積立NISAでは長期の運用を目的としているので、分配金が年に1回のものしか投資できなくなっています。

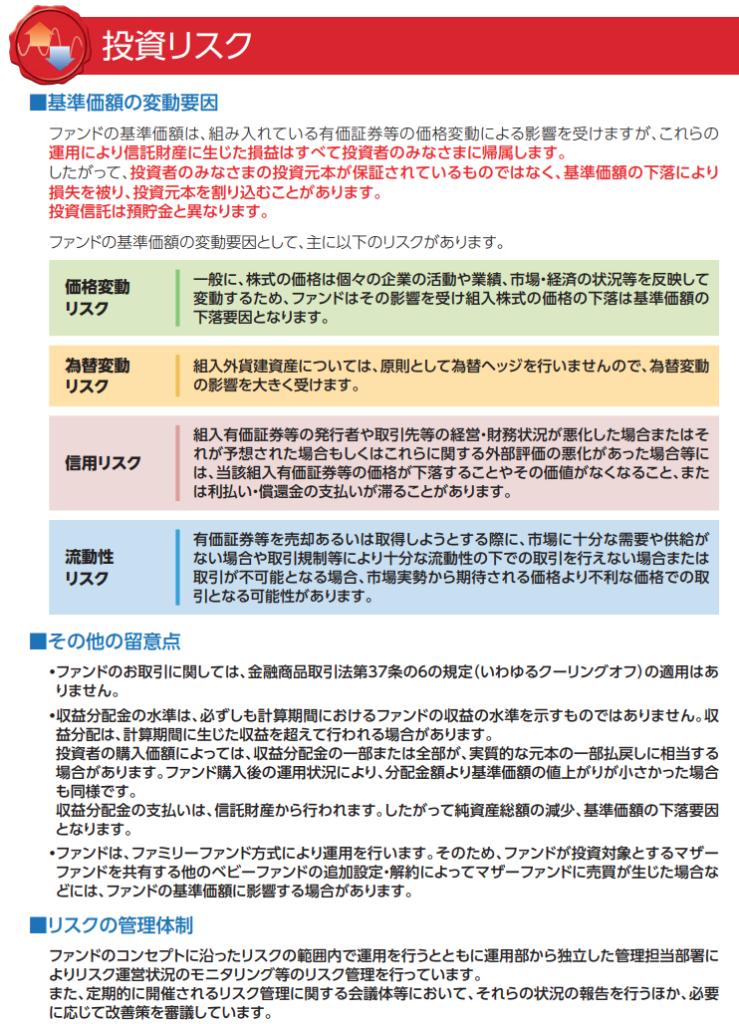

投資リスク

目論見書には投資のリスクについても書かれています。投資は絶対にお金が増える、と言う仕組みではありません。投資した金額よりもリターンが減ってしまう、と言うこともあります。目論見書を読んでどのようなリスクがあるのかについても理解しておきましょう。

基準価額の変動要因

変動要因は価格変動リスク、為替変動リスク、信用リスク、流動性リスクがあります。それぞれについては書かれている通りです。預金ではなく投資、ということをしっかりと理解しておきましょう。

基準価額とは、投資信託の値段のことを言います。自分の持っている投資信託の時価評価額を計算したり購入・換金したりする時には、この基準価額によって行われることになります。楽天証券でeMAXIS Slim 米国株式(S&P500)を見たときは下記のように表示されています。

ただし、投資信託を注文したときに基準価格で確定する、というわけではないので注意しましょう。株価はリアルタイムで変動するのですが、投資信託の基準価額は1日に1回しか更新されません。そのため、価格の決定には1日分の誤差が出ます。

また、基準価額は最低購入金額ではありません。上記のように13,228円と表示されていても1000円分購入する、という方法もあります。

その他の留意点

クーリングオフが出来ない、分配金の計算方法、ファンドの方式、などが書かれています。

リスクの管理体制

モニタリングして適切に管理していく、ということが書かれています。

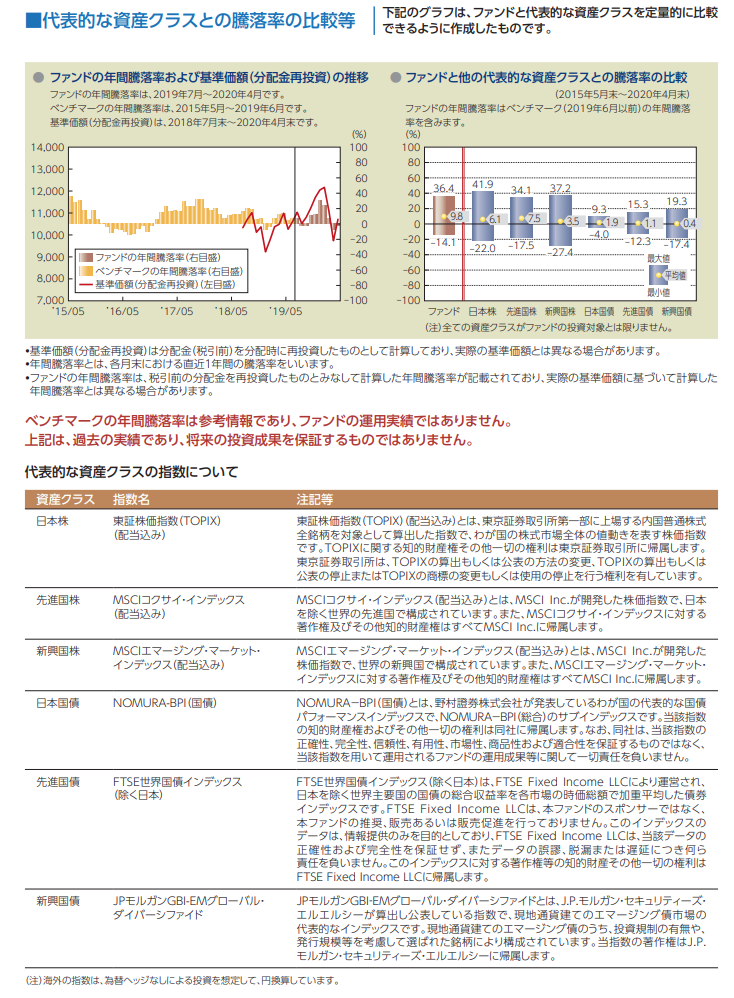

代表的な資産クラスと騰落率の比較

基準価格の変動や騰落率についてグラフが示されています。プラスを維持できているほど利益が出る可能性が高い、ということを示しています。

騰落率とは、ある期間の始めと終わりとで価格がどれだけ変化したかを表すものです。基準価額よりも騰落率の上下で判断した方が間違うことが少ないです。右のグラフから、S&P500は他の資産クラスと比較しても低リスクで利益が高いことがわかると思います。

また、ここには書かれていませんが、投資信託の純資産総額についても注目しておきましょう。純資産総額が少ないということは、その商品を購入する人が少ない、株価や債券の値段が低下している、ということを示しています。この場合、投資家が損をする可能性が高くなるので、全て換金して今のうちに出来るだけお金を返しておこう、ということが行われます。これを「繰り上げ償還」と言います。積立NISAをしている人などは20年の非課税期間を活かせなくなるので損をすることになります。そのため、投資信託を購入する時には純資産総額が最低でも30億以上の商品を選ぶようにしましょう。

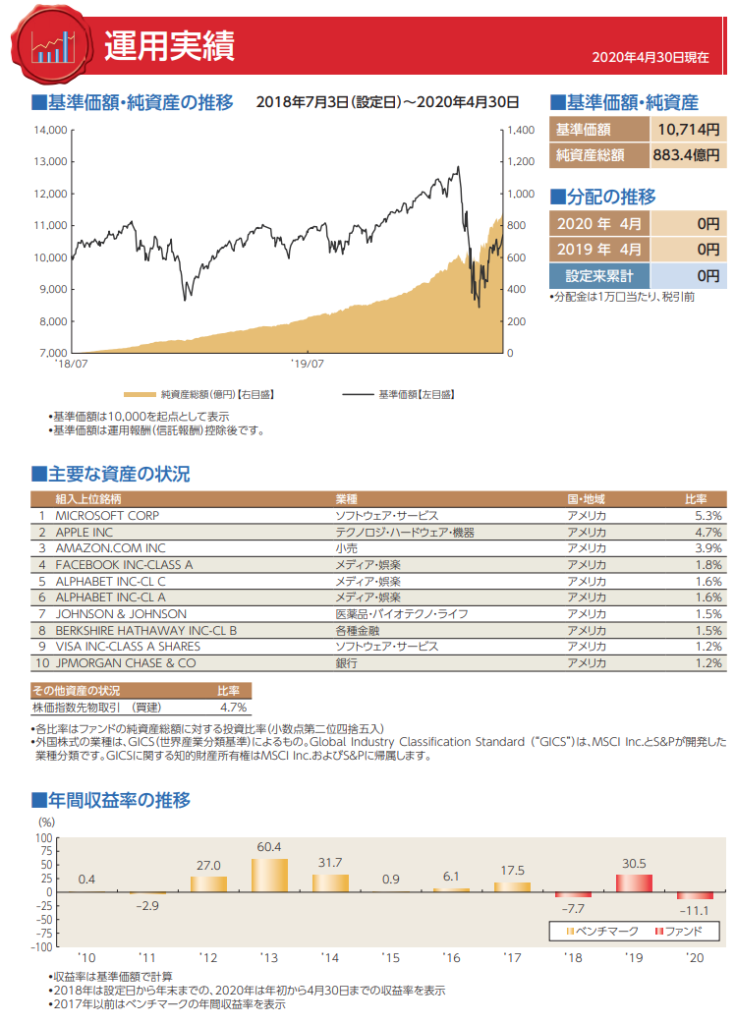

運用実績

目論見書には過去の運用実績も書かれています。大きな流れを分析することで今後も価格が上昇していくのか予想することが出来ます。

基準価額や純資産総額がどのように変動してきたのかがグラフになっています。分配金についても0円ということが分かります。上記でも紹介したように、分配金0というのは悪いことではなく、複利の効果を最大にするのに有効な方法なので長期の投資を考えている人には良い情報です。

また、ポートフォリオの具体的な内容などもわかるようになっています。例えば、「主要な資産の状況」を見てみるとマイクロソフトが5.3%となっているので、eMAXIS Slim 米国株式(S&P500)を購入した時には投資した金額の5.3%はマイクロソフトの株の購入に割り当てられている、ということになります。

「年間の収益率の推移」についてもベンチマークでプラスの年が多いことや、2019年に投資信託で30.5%の利益を出していることがわかると思います。

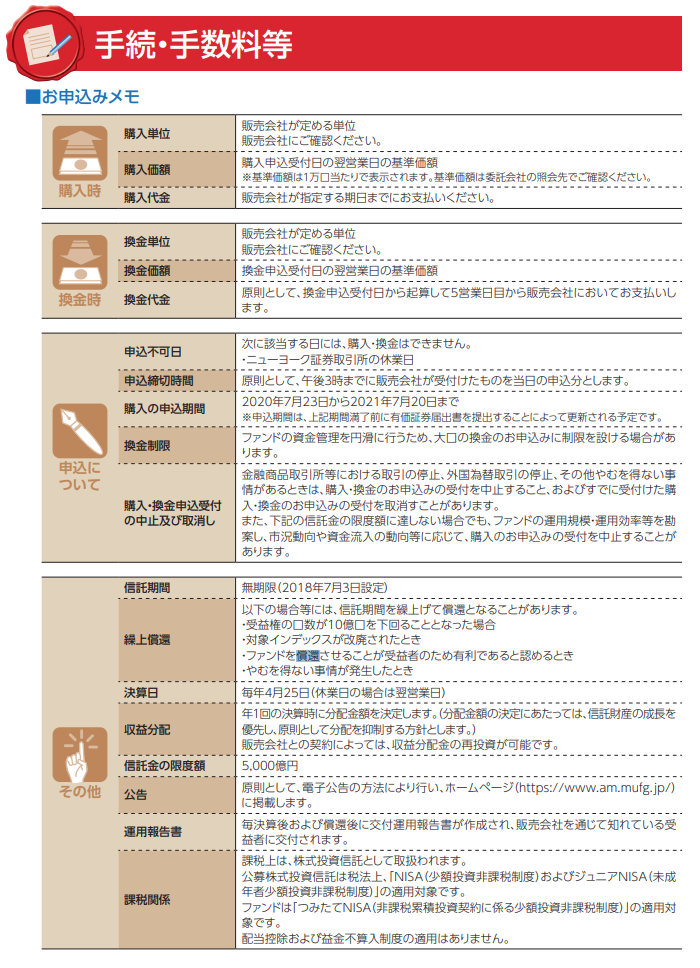

手続き・手数料等

運用の損益だけでなく、どのような手数料が発生するのかも把握しておきましょう。運用で利益を出しても、手数料を差し引くとマイナスになった、というのでは損ですからね。

「お申し込みメモ」はほとんど見る所がないですね。上記で紹介した繰上償還についての基準や、積立NISAに対応しているか、という所ぐらいですかね。

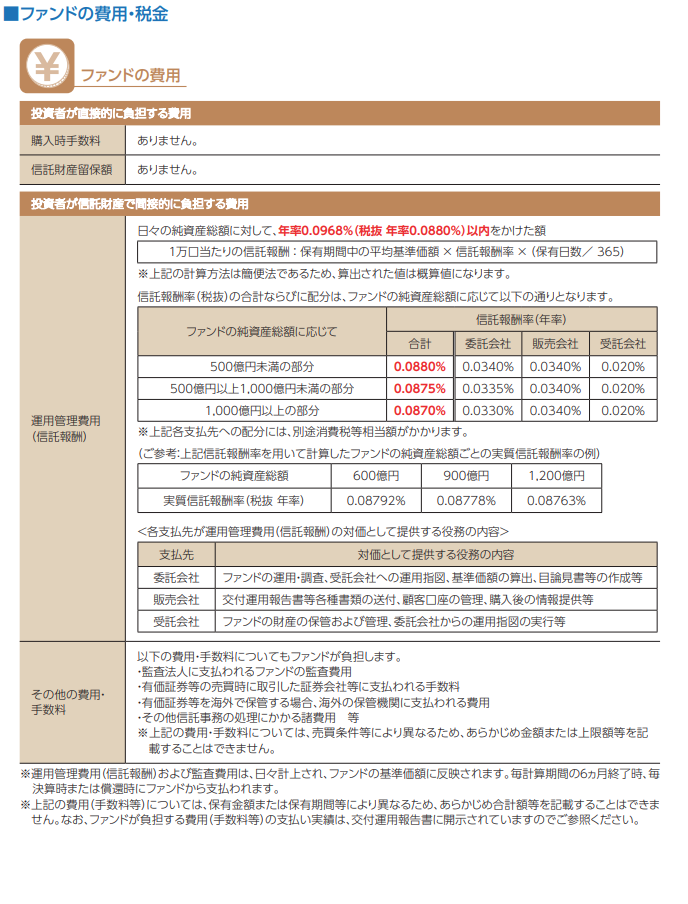

投資信託の費用には下記の4つがあります。

- 購入手数料

- 信託財産留保額

- 運用管理費用

- その他の費用

中でも注目すべきなのは「運用管理費」です。投資信託を行う時には運用管理費が少ない商品を選ぶようにしましょう。小さな数字だったとしても長期運用すると大きな金額になります。eMAXIS Slim 米国株式(S&P500)の場合は、信託報酬という投資会社に支払う費用(これが一番大きな費用です)は年率0.0880%でめちゃくちゃ安いです。全体の管理費用も年率0.0968%ということで最低水準です。このことからもeMAXIS Slim 米国株式(S&P500)で利益が出しやすいことが分かります。

ちなみに、eMAXIS Slim 米国株式(S&P500)の場合は購入手数料、信託財産留保額が0円です。その他の費用は実際に運用しないと分からないので、運用実績書で確認することになります。ファンドの監査費用だったり、株や債券の保管費用が発生しますが、あまり大きな額にならないので割愛します。

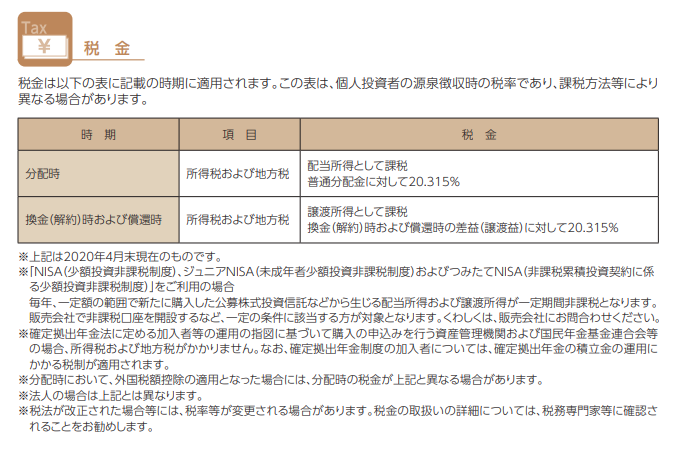

税金

税金は分配金と換金した時の利益に20.315%がかかる、ということが書かれています。内訳としては所得税は15.315%、住民税が5%となっています。

NISAというのはこの税金をゼロにしてくれる制度のことを言います。1000円投資して、その後値上がりして2000円になったとします。通常なら値上がりした分の1000円に20%の税金がかかるのですが、NISAで購入すると税金がかかりません。こうした制度をうまく活用してくと効率よくお金を増やしていけそうですね。

ちなみに、長期で安定した資産形成を目指すなら積立NISAをオススメします。長期で毎月定額を積み立てていくことで利益が出る可能性が高まります。詳しくは以前の記事でまとめているので参考にしてください。

まとめ

今回は投資信託のメリットと目論見書の読み方について紹介しました。

目論見書はいろんなことが書かれていますが、見るべきポイントがわかれば数分で理解できるようになります。今回例に出したeMAXIS Slim 米国株式(S&P500)は本当に人気の商品なので購入をオススメします。